par Arnaud de Blauwe

Assurances auto et habitation (MRH)La fidélité est-elle payante ?

Une fois son contrat auto ou habitation (MRH) en poche, l’assuré ne s’en préoccupe plus vraiment, sauf si un sinistre survient. Il devrait pourtant se demander s’il n’aurait pas intérêt à aller voir ailleurs…

Autant la question « ça ferait quoi d’être infidèle ? » se pose – parfois ou souvent, c’est selon ! – dans une vie de couple, autant elle vient rarement à l’esprit lorsqu'il s'agit de son assurance auto ou multirisque habitation, la MRH.

Quand on cohabite depuis des années, les appels à cotisation se succèdent, sans que l’on se demande, au fond, si l’on est bien traité. Ni si elle nous satisfait toujours. Or, un assuré fidèle est-il récompensé par sa compagnie ou sa mutuelle pour sa fidélité ? Bénéficie-t-il, à la longue, d’avantages tant du côté des tarifs que du traitement des dossiers ? Des interrogations que la récente loi Hamon est venue revigorer.

Plus facile qu’avant de se quitter

Depuis le 1er janvier 2015, la loi Hamon autorise les assurés qui ont plus d’un an d’ancienneté à quitter leur assureur auto ou habitation à tout moment. Auparavant, il fallait en général attendre l’échéance du contrat pour résilier en respectant des délais, ce qui arrangeait bien la profession. Ses organes représentatifs, la FFSA (Fédération française des sociétés d’assurances) et Gema (Groupement des entreprises mutuelles d’assurances), admettent encore maintenant avoir tout entrepris pour que la mesure ne sorte pas. En vain. La loi Hamon a-t-elle d’ores et déjà déclenché des mouvements notables ? Les réponses sont pour l’instant contrastées. « On remarque une hausse des sorties comme des entrées, admet prudemment Christine Mathé-Cathala, directrice marketing de la Maif. Et ceux qui nous rejoignent sont des clients plutôt intéressants. Ils ont plus de 40 ans, sont "bien installés"… : bref, il s’agit de bons rapports qualité/prix ». Autre mutuelle, autre vision… plus tranchée : « Il est trop tôt pour se prononcer. Et, dispositif Hamon ou pas, quand quelqu’un veut partir, il part », constate le responsable production contrats IARD (les contrats dommages : incendie, accident et risques divers) de la Matmut, Dominique Filsjean. Une envie d’aller voir ailleurs généralement justifiée par le prix, comme le confirme une récente étude du cabinet de conseil Olivier Wyman, menée auprès de 4 000 assurés auto ou MRH. Deux produits très concurrentiels, qui n’en sont pas moins considérés comme des « produits d’appel ».

Chaque année, une hausse… ou pas

À écouter les assureurs, les marges qu’ils dégageraient sur chacun de ces contrats seraient en effet minimes. De leur point de vue, l’objectif principal est autre : capter des clients via l’auto ou la MRH puis, une fois « ferrés », leur vendre des assurances plus rémunératrices (complémentaires santé, contrats prévoyance…). Mais, entre auto et habitation, le contexte est différent (voir graphique). Pour la première, la baisse des accidents de la route (mouvement qui se ralentit néanmoins) a permis de contenir la hausse des cotisations. Plusieurs assureurs ont annoncé qu’ils n’augmenteraient pas leurs primes de 2016. La Matmut évoque même « des baisses tarifaires pouvant atteindre 5 % sur de nombreux véhicules ». Sans plus de précisions sur ceux qui sont visés…

L’assurance MRH connaît, quant à elle, une évolution bien plus inflationniste. Les catastrophes naturelles et les événements climatiques réguliers conjugués à un nombre de cambriolages en hausse, ont contraint les assureurs à multiplier ces dernières années les chèques d’indemnisation. En parallèle, ils ont dû mécaniquement verser de plus grosses primes à leurs réassureurs. Et l’assuré a vu le montant de sa prime s’envoler.

Des prix cassés pour séduire

Les Français se montrent plutôt fidèles. En moyenne, pour une assurance dommages, s’il y a divorce, il se déclenche au bout de quatre ou cinq ans, selon une enquête du cabinet d'audit et de conseil Deloitte, publiée il y a quelques mois. Moins que les Suisses. Mais nettement plus que les Anglais, qui peinent à tenir plus d’un an avec la même compagn(i)e ! Il est vrai que, chez eux, les assurances ne sont pas reconduites comme ici par tacite reconduction. À l’échéance, c’est à l’assuré de s’engager à nouveau s’il veut poursuivre la vie commune. « Ce serait la vraie révolution et cela changerait nettement la donne si une telle mesure était importée en France », note au passage Stanislas Di Vittorio, à la tête du comparateur Internet Assurland.com.

Pour débaucher un client en auto et en habitation, la première méthode consiste à offrir des prix cassés à l’entrée. Une arme qui, d’après les professionnels du secteur, est très utilisée par les banques, de plus en plus présentes sur le marché de l’assurance. Grâce à cette technique, les comparateurs les placent bien et elles ont des arguments sonnants et trébuchants pour démarcher « énergiquement » les prospects. Mais attention, si dans un premier temps la médaille brille, elle se patine au fil des ans ! La prime augmentera plus ou moins douloureusement lors des échéances suivantes. « En auto, un client qui n’a pas eu d’accident sur une longue période aura statistiquement un risque en baisse, décrypte Stanislas Di Vittorio. Au fil des ans, la valeur de son véhicule va diminuer mais pas la prime. La raison ? Pour sous-tarifer les nouveaux entrants, l’assureur se rattrape sur les assurés recrutés depuis longtemps ». Tous les acteurs du secteur n’adhèrent pas. La Matmut met en avant son côté mutualiste, pour signifier qu’elle ne mange pas de ce pain-là. « Il n’existe pas chez nous de tarif différencié entre les nouveaux et les anciens, certifie Dominique Filsjean. Nous faisons peu d’offres promotionnelles : in fine, elles seraient supportées par tous les sociétaires qui n’ont pas à assumer le coût induit par notre action commerciale ».

Il est en revanche plus compliqué de partir à la conquête de nouveaux clients en mettant en avant l’étendue des garanties contenues dans les contrats. Concurrence oblige, ils sont devenus très ressemblants d’une société ou d'une mutuelle à l’autre, les grandes différences marquantes étant à chercher du côté du niveau de la franchise (plus il est bas, plus la prime sera élevée), des quelques services annexes inclus et… survendus ! Ajoutons que bien peu de particuliers prennent la peine de décortiquer leurs contrats. Fréquemment, ils en découvrent les limites à l’occasion d’un sinistre.

Une rente de situation pour l’assureur

Le client « accroché », encore faut-il le garder ! C’est alors tout bénéfice pour l’assureur, moins pour l’assuré qui, une fois son contrat signé, s’endort dessus. Au point de finir par le négliger ?

Jean-Pierre H. (1), agent d’assurance en Île-de-France d’une compagnie majeure, le confirme : « Les contrats très anciens sans sinistre constituent une vraie rente de situation. En région parisienne, j’assure depuis des années un petit studio. Le plafond de garantie de 40 000 € n’a jamais bougé. Par le jeu du coefficient de personnalisation que nous lui appliquons (en sus de la hausse annuelle imposée à tous, NDLR), l’assuré paie désormais une prime de 500 €, une petite fortune. Il irait voir ailleurs, il pourrait la diviser par deux ! ». Marie-Gabrielle E., assurée Axa depuis 30 ans, va dans le même sens : « Pour l’appartement parisien de 85 m2 dont je suis propriétaire, la MRH est passée de 403 € en 2005 à 681 € en 2015 (+ 69 %), sans sinistre ou modification du niveau des garanties au cours de cette période ». L’analyse de tous les dossiers reçus par Que Choisir Argent à la suite de notre appel à témoignages montre qu’à conditions égales la prime baisse rarement d’une année à l’autre, ce qui serait pourtant logique (plus les années passent, plus le taux de vétusté appliqué en cas de dégâts sera fort, ce qui limitera le montant de l’indemnisation). Au mieux, elle ne progresse que lentement. Au pire, la hausse calculée sur cinq ou dix ans peut être sensible. Comprenne qui pourra.

Au bout du compte, difficile de tomber sur des assureurs qui concèdent, de manière claire et lisible, des avantages tarifaires réels à leurs clients les plus anciens. Ainsi, dans un prospectus adressé à ses sociétaires cet automne, la Macif promettait de 3 à 7 % de réduction sur les divers contrats d’assurance… à condition de rapatrier son compte bancaire chez elle. Filiale de Groupama, Amaguiz (auto) consent quelques efforts (modulation de la garantie protection du conducteur intégrée, réductions de franchises…). L’émergence de l’assurance connectée (chez Allianz, Direct assurances…) pourrait également être un moyen de fidéliser la clientèle. En auto, le « boîtier mouchard » installé dans le véhicule (il renseigne sur le nombre de kilomètres parcourus, le style de conduite avec, pour les comportements les plus vertueux, une réduction de la cotisation) peut freiner l’automobiliste dans ses velléités de départ.

Sinistre : ancien ou nouveau, même régime

Si la fidélité affecte peu la prime, qu’en est-il pour le traitement d’un sinistre ? Dans une belle unanimité, les assureurs certifient qu'elle est… sans influence. Anciens ou nouveaux, tous les assurés seraient logés à la même enseigne ! De fait, si le client déclare deux ou trois sinistres, responsables ou non, au cours des 24 ou 36 mois précédant l’échéance (la norme dans de nombreuses compagnies et mutuelles), il y a de grandes probabilités pour qu’il prenne la porte. Avec parfois l’impression d’avoir été viré « comme un malpropre » (voir témoignage). « Nous avons des personnes âgées de 70 ans, assurées chez nous pour l’auto depuis trente ans, complète Jean-Pierre H. En vieillissant, certaines multiplient les petits sinistres alors que jusque-là, elles n’avaient rien eu. On les chasse sans scrupule après s’être "goinfrés" sur leur dos pendant des années. Je n’ai pas le choix : ce sont les directives maison ! ». Un assuré qui a souscrit plusieurs contrats dans la même maison dispose cependant d’une (petite) marge de négociation pour tenter de faire revenir l’assureur sur sa décision. Et même si le résultat n’est pas certain, « en assurance, c’est davantage le volume, le nombre de contrats pris chez lui, que la fidélité qui compte », reconnaît notre agent d’assurances.

À l’inverse, quelle est la réaction du professionnel d’assurances si un « bon profil », un assuré ancien avec plusieurs contrats (« multi-équipés », dans le jargon assurantiel), menace de rompre ? Pour les contrer, la Maif explique avoir mis en place un « plan de prévention ». En réalité, ce dernier se limite à une prise de contact avec le sociétaire pour comprendre ses motivations. Et, à l’issue de cet entretien, la mutuelle estime qu’« il revient sur sa décision dans 15 % des cas ». Une majorité d’assureurs reconnaît toutefois ne pas chercher à courir après un client qui a des envies d’ailleurs. Trop d’énergie à dépenser pour un résultat hypothétique. Jean-Luc B., de Niort (Deux-Sèvres) l’a appris à ses dépens. Il a présenté un devis plus intéressant à son assureur auto (en l’occurrence, la Macif) pour lui demander de s’aligner. Refus, malgré la modestie de la somme en jeu : sur une cotisation de 900 €, l’effort se limitait à une ristourne de 58 €…

Le libertinage, pas sans risques !

Si la fidélité ne semble donc pas être récompensée, doit-on pour autant conseiller de papillonner d’un assureur à l’autre ? Question tarif, l’exercice serait sûrement rentable. Mais cela suppose de la part du consommateur une surveillance active et régulière du marché. De plus, il ne serait sûrement pas le bienvenu chez tous les assureurs. Certains pratiquent à l’entrée une sélection rigoureuse, voire élitiste. Pas évident, de fait, que l’on corresponde au profil recherché. Enfin, se livrer à une telle gymnastique suppose de ne pas accumuler les sinistres. Les assurés sont tracés. En assurance auto, le conducteur traîne toute sa vie dans son sillage un coefficient de bonus/malus qui évolue en fonction de sa sinistralité. Il doit aussi produire à son nouvel assureur un relevé d’information (voir encadré). Pour la MRH, à la souscription, divers renseignements sont réclamés. Et il est facile pour l’assureur démarché de vérifier la sincérité des déclarations sur le moment ou, une fois le contrat signé, lors d’un sinistre. Avec, comme conséquence si l’on n’a pas tout dit, une réduction de l’indemnisation… ou pas d’indemnisation du tout ! Au final, en jouant un peu trop à ce jeu, l’assuré infidèle pourra avoir un mal fou à « dégotter » une assurance !

Sans aller jusqu’à pratiquer « le libertinage assurantiel », il est recommandé de faire régulièrement le point sur ses contrats. Les assureurs révisent leurs formules tous les deux à trois ans avec des tarifs et garanties plus avantageuses. Mais elles ne sont pas automatiquement proposées ni présentées aux clients en portefeuille. C’est, de fait, à eux d’effectuer la démarche pour en bénéficier.

L’arrivée de la loi Hamon, la multiplicité des comparateurs d’assurances (pas toujours indépendants et désintéressés), de même que l’accroissement des souscriptions en ligne devraient se traduire, dans les années à venir, par une augmentation sensible du nombre de ruptures. Comme dans d’autres domaines de la grande consommation, les assureurs auront de plus en plus de mal à retenir leurs clients. Toutes les études récentes publiées l’attestent, du moins dans les intentions. Certes, mais entre l’envie et le passage à l’acte…

Parole d'assureur - Cédric Mathorel, directeur offre et politique IARD chez Axa (nov. 2015)

“ Chez Axa, nous n’offrons pas de conditions tarifaires à nos clients les plus fidèles. En revanche, nous consentons des remises sur les assurances dommages à ceux qui sont bancarisés chez nous. Les enfants d’assurés Axa, jeunes conducteurs, peuvent également bénéficier d’une ristourne sur leur prime auto. Nous suivons, comme la plupart de nos concurrents, une politique de prix d’appel et de promotion. Notre prime moyenne auto est d'ailleurs l’une des plus basses d’Europe. Nous manquons encore de recul pour juger de l’impact de la loi Hamon sur les résiliations, malgré certaines tendances (environ un contrat non renouvelé sur dix, en auto comme en habitation). Lorsqu’un sinistre survient, nous n’appliquons pas de régime différent selon l’ancienneté du contrat. Cela étant, nos agents généraux, qui restent en place de longues années, tissent des liens étroits avec les clients qu’ils ont en portefeuille, ce qui permet une personnalisation du service apporté. Nos agents ne présentent pas toujours à leurs clients les nouvelles formules que nous mettons sur le marché. Mais, en cas de sinistre habitation, nous appliquons les nouvelles conditions générales lorsqu'elles sont plus avantageuses pour l’assuré. ”

Parole d'assuré - Evelyne Montels, Sommières (Gard)

“De bons clients traités de manière brutale„

“ Il y a onze ans, nous avons confié tous nos contrats d’assurance à la Maaf et n’avons jamais eu de retard dans le paiement des cotisations. Pour nos véhicules, nous bénéficions d’un bonus à vie. Côté habitat en revanche, nous avons déclaré un premier sinistre en 2011, un abri de jardin détruit par le feu. La Maaf nous a indemnisés à hauteur de 6 000 €. Le deuxième sinistre remonte à août dernier. Les violents orages qui ont touché la région ont dégradé l’accès à notre maison. La Maaf nous a versé 1 580 € pour les réparations. Peu de temps après, elle nous a contactés pour nous annoncer que notre contrat MRH serait résilié au 1er janvier 2016. Motif : trop de sinistres ! La Maaf nous a précisé qu’elle nous gardait pour l’auto et que si notre deuxième sinistre s’était produit un an plus tard, elle n’aurait pas résilié notre contrat. Nous avons le sentiment d’avoir été proprement virés. En réaction, nous avons retiré nos autres assurances. Nous n’allions tout de même pas continuer de verser au total 1 130 € de prime annuelle à cet assureur qui ne cesse de vanter dans ses publicités la “bientraitance de ses clients” !”

Résiliation mode d’emploi

Assurance auto ou habitation, les règles de la résiliation divergent selon qu’elle soit à l’initiative de l’assuré ou de l’assureur.

• L’assuré résilie

Entrée en application le 1er janvier 2015, la loi Hamon (la loi « consommation ») offre davantage de liberté à l’assuré pour quitter son assureur auto ou habitation, sans avoir à se justifier. Si le contrat a été souscrit depuis au moins un an, il peut le clôturer quand il le souhaite (pour les contrats contractés avant le 1er janvier 2015, il faut attendre la date d’échéance). Les formalités sont assez légères : le consommateur doit contacter son nouvel assureur. À charge pour lui de prévenir la compagnie ou la mutuelle précédente pour l’informer de la résiliation. Celle-ci prenant effet sous un mois. Pour l'auto, l’assuré devra fournir un relevé d’information (il recense les éventuels sinistres survenus les années précédentes). Document qu’il réclame à l’assureur « abandonné ». Lorsque l’assurance est obligatoire (auto ou habitation pour les locataires), le particulier doit être en mesure de prouver qu’il est bien couvert, qu’il n’y a pas de période de carence entre l’ancien et le nouveau contrat.

Bon à savoir. En cas de départ anticipé, l’assureur doit rembourser à l’assuré la part de la prime correspondant aux mois non échus.

• L’assureur résilie

Le consommateur a tendance à l’oublier. Mais l’assureur peut aussi décider de résilier le contrat. Il doit en avertir l’assuré au moins deux mois avant la date d’échéance par courrier recommandé. La compagnie ou la mutuelle a néanmoins le droit de rompre avant la date anniversaire du contrat dans quelques situations : non-paiement de la prime en dépit de l’envoi d’une mise en demeure, aggravation du risque couvert, omission ou déclaration inexacte de la part de l’assuré. La résiliation peut aussi être prononcée après sinistre si cela est clairement indiqué dans les conditions générales. Cas particulier de l’auto : la loi autorise l’assureur à résilier hors échéance si le conducteur était en état d’ivresse ou sous l’emprise de stupéfiants lors de l’accident ou si ce dernier a été causé par une infraction ayant entraîné une suspension d’au moins un mois du permis de conduire ou son annulation.

MRH > Sous l’habitat, la responsabilité civile !

La mission principale de l’assurance multirisque habitation (MRH) vise à garantir les dégâts qui pourraient affecter le logement. Mais la couverture présente quelques trous ! La faute aux exclusions listées de manière plus ou moins claire dans le contrat. Un exemple : une MRH de base n’interviendra pas pour les dommages liés à l’humidité due au ruissellement. Dans le même temps, cette assurance intègre toujours une garantie peu actionnée par les assurés : la responsabilité civile (RC). Elle couvre les conséquences d’un accident provoqué par l’assuré ou l’un de ses proches (au domicile, à l’extérieur, dans une location saisonnière). Une étendue qui rend superflue la souscription d’assurances « complémentaires » comme l’assurance scolaire. Pour autant, la RC a ses limites. Elle n’interviendra pas lorsque le dommage est la résultante d’une faute ou pour les accidents survenus lors de la pratique d’un sport à risques… Le champ d’application de la RC peut néanmoins être élargi. Le particulier qui loue son domicile par le biais d’un site d’échange peut ainsi demander une extension de garantie pour que les éventuels dommages causés par le locataire soient pris en charge.

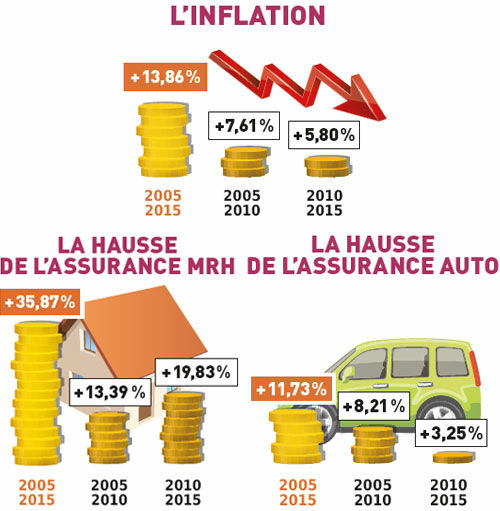

Augmentations - Des courbes plus ou moins sexy...

Sur les dix dernières années, et comparé à l’inflation, l’évolution des primes d’assurance est contrastée. Elles ont flambé du côté de l’assurance habitation (près de 36 % de hausse en dix ans). Les hausses ont été mieux maîtrisées pour l’auto (inférieure de plus de deux points à l’inflation).

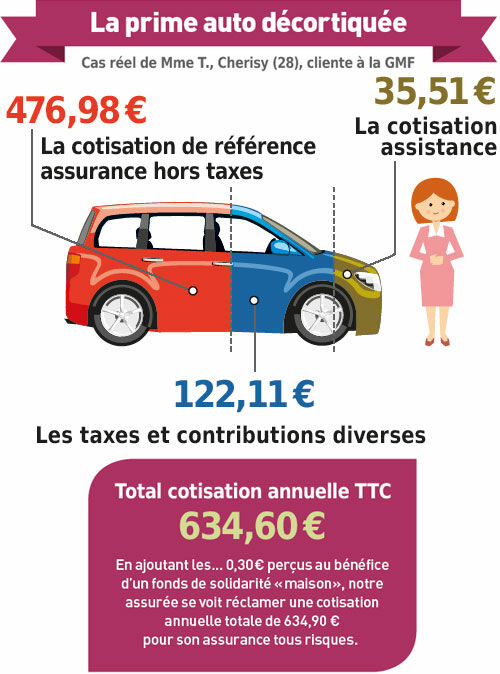

La cotisation de référence assurance hors taxes

Elle dépend du type de véhicule assuré, de l'ancienneté du permis de conduire et du lieu de résidence. Le coefficient de bonus/malus a son importance. Dans le cas présent, il est de 0,85 (maximum 0,50) : l’assuré bénéficie donc d’une réduction (78,75 €).S’ajoutent la prise en charge des frais de justice dans le cadre d’une procédure et une garantie dommages corporels du conducteur en cas d’accident responsable. En théorie optionnelle, elle est parfois « intégrée d’office » au contrat. Pas de « prime de fidélité ». Au final, la cotisation de référence se monte à 476,98 €.

Les taxes et contributions diverses

Les assurances ne sont pas soumises à la TVA mais subissent divers prélèvements. Par exemple, une taxe fiscale de 18 %. Une contribution de garantie attentats alimente un fonds d’indemnisation des victimes d’actes terroristes et d’infractions pénales. Au 1er janvier 2016, elle est passée à 4,30 € (+ 1 €). La GMF perçoit un supplément pour de « mystérieux » frais d’échéance. Montant total des prélèvements : 122,11 €.

La cotisation assistance

Quitte à faire double emploi avec d’autres assistances souscrites par ailleurs, l’assistance est en général incluse dans les contrats d’assurance auto. Une pratique qui pourrait être assimilée à de la vente forcée. La GMF facture cette prestation 35,51 €.

BCT > Personne ne veut de moi…

Que l’assureur mette à la porte son assuré et celui-ci peut se trouver bien démuni… Trouver une nouvelle compagnie ou une mutuelle peut ressembler à un parcours du combattant. Confronté à des difficultés d’assurance, le particulier doit donc se tourner vers le BCT, le Bureau central de tarification (1). Celui-ci a compétence pour quatre types d’assurances obligatoires : auto, dommages-ouvrage, catastrophes naturelles et responsabilité médicale. Une fois saisi, le BCT désignera un assureur parmi tous ceux que l’assuré a démarché et il calculera le montant de la prime qu’il aura à acquitter.

(1) Depuis 2015, les compétences du BCT ont été élargies. 1, rue Jules-Lefebvre, 75009 Paris. Tél. : 01 53 21 50 40. Email : [email protected].

Relation sans lendemain

Nous avons contacté de nombreuses compagnies et mutuelles. Malgré nos relances, la Macif, Covéa (groupe mutualiste : GMF, MMA et Maaf)), Pacifica (filiale Crédit agricole) ou encore la Macif n’avaient pas donné suite à nos sollicitations au moment du bouclage de cet article.

(1) Son identité a été modifiée.

Arnaud de Blauwe

Lire aussi