par Élisa Oudin

Prêts immobiliersFaut-il s’inquiéter de la hausse des taux d’intérêt ?

Alors que l’inflation reprend en Europe, les taux d’intérêt des prêts immobiliers suivent la même tendance à la hausse. Doit-on craindre une flambée durable des coûts des crédits ? Cela pourrait-il représenter un frein au marché de l’immobilier ? Premiers éléments de réponse.

Le phénomène se confirme. Depuis plusieurs mois maintenant, l’inflation qui restait maîtrisée sous le seuil des 1 % par an depuis des décennies en Europe est repartie à la hausse. Selon notre indice mensuel, l’inflation a atteint le taux de 6,1 % par an en mai 2022 (il s’agit de taux glissant, c’est-à-dire de l’augmentation annuelle entre mai 2021 et mai 2022). Hausse des prix des matières premières et de l’énergie, reprise économique, guerre en Ukraine expliquent un phénomène qui avait été partiellement anticipé.

Dans la même période, les taux d’intérêt des prêts immobiliers, qui avaient atteint un plancher historique en décembre 2021 avec un taux moyen de 1,06 %, ont aussi entamé une remontée lente mais certaine. Le taux moyen des prêts immobiliers se situe actuellement, selon l’Observatoire crédit logement, autour de 1,25 %. Depuis le début de l’année, les taux d’intérêt des crédits immobiliers ont ainsi augmenté dans une fourchette comprise entre +0,4 % et +0,7 %, selon les banques.

Il existe en effet un lien direct entre inflation et hausse des taux d’intérêt des crédits. Pour prêter, les banques ne puisent pas seulement dans les dépôts de leurs clients. Elles se refinancent aussi auprès d’autres banques (marché interbancaire) ou de la banque centrale (BCE, banque centrale européenne en France). Or, en cas d’inflation, l’argent perd de sa valeur. N’importe quel investisseur, dans cette situation, va souhaiter rehausser ses taux d’intérêt pour continuer à gagner de l’argent. Les banques font de même avec leurs prêts.

Un crédit toujours bon marché

Après quelques mois exceptionnels l’année dernière où de très nombreux particuliers ont pu emprunter à moins de 1 % sur une durée classique de 20 ans, les taux d’intérêt des crédits proposés par les banques sont tous repassés au-dessus de la barre symbolique des 1 %. Tous les profils sont concernés par la hausse, mais cette dernière est plus accentuée pour les moins bons dossiers. Ainsi, actuellement, lorsqu’on consulte les barèmes des courtiers en prêts immobiliers, un très bon dossier (hauts revenus, faible taux d’endettement, emploi stable) peut tabler entre 1,05 % et 1,25 % sur 15 ans et sur 1,15 % et 1,30 % sur 20 ans selon les banques. Tandis que les moins favorisés se voient proposer des taux entre 1,40 % et 1,55 % sur 15 ans et de 1,55 % à 1,70 % sur 20 ans.

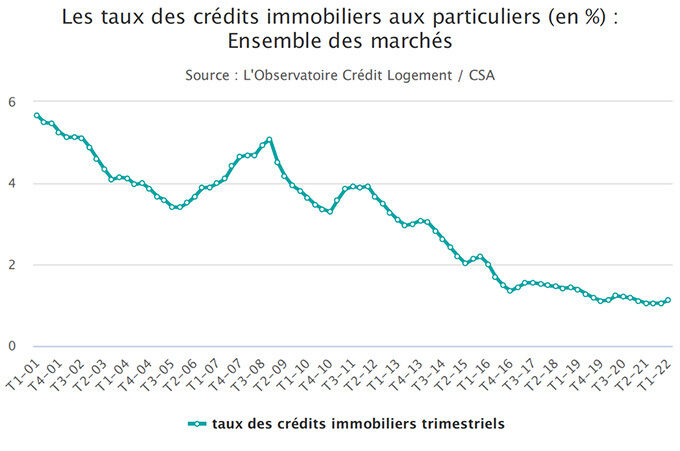

Pour autant, le crédit reste exceptionnellement bon marché en France. Il faut remonter à fin 2019 pour trouver des coûts d’emprunt moyens aussi bas que ceux constatés aujourd’hui. Il faut se souvenir que les taux d’intérêt se situaient autour de 3 % en 2014 et près de 6 % en 2001 (voir encadré). En réalité, la difficulté aujourd’hui tient moins au coût du prêt immobilier qui reste très contenu qu’à obtenir l’accord du banquier, lorsque son dossier présente des faiblesses (revenus modestes ou irréguliers, absence d’épargne, emprunts déjà importants, etc.). « Depuis le déclenchement de la guerre en Ukraine, les emprunteurs modestes ou faiblement dotés en apport personnel rencontrent des difficultés supplémentaires pour accéder au crédit et le déplacement de la demande vers les tranches de revenus supérieures se renforce », indique notamment l’Observatoire crédit logement.

La hausse des taux va probablement se poursuivre

Selon la majorité des observateurs économiques, l’inflation et les taux d’intérêt devraient poursuivre leur progression dans les mois à venir. Aucun signe pour l’instant ne permet d’envisager une baisse du coût de l’énergie et des matières premières. Quant à la position de la BCE, Christine Lagarde a fait savoir que l’institution devrait augmenter ses taux d’intérêt directeurs au mois de juillet pour lutter contre l’inflation. Conséquence directe d’une telle mesure : le coût de refinancement des banques commerciales s’accroît. Les banques vont alors répercuter cette hausse sur le coût des crédits qu’elles accordent. Il est pour l’instant envisagé par les experts que le taux d’intérêt moyen des crédits progresse jusqu’à 1,7 %. Il est cependant difficile de penser que la BCE maintienne durablement une hausse des taux directeurs qui entraverait une reprise économique dans une Europe encore fragile. Le plus probable est d’assister à une inflation maîtrisée, de même qu’à une croissance des taux d’intérêt au moins jusqu’à mi ou fin 2023.

En conclusion, ceux qui souhaitent réaliser un investissement immobilier aujourd’hui ont tout intérêt à ne pas traîner pour payer leur crédit le moins cher possible. Mais il est pour l’instant peu probable que l’on assiste à une flambée des taux d’intérêt des prêts en 2022 ou 2023. Dans ce contexte, il n’est pas certain que les prix de l’immobilier s’effondrent à court terme. Actuellement, comme le relate un courtier en prêts immobiliers, « le marché reste globalement tendu. Dans les zones dynamiques, les vendeurs ont encore la main pour quelques mois ».

Taux d’usure à prendre en compte

Mais attention, selon Patrick Cuvelier, courtier en prêts immobiliers à Ingénierie Concept Finance, « des hausses de taux significatives sont attendues pour le mois de juin. Le problème est que le taux d’usure de la Banque de France ne bougera pas avant le début du 3e trimestre, soit en juillet 2022 ». En effet, le taux d’usure est fixé tous les trimestres par la Banque de France sur la base des taux moyens des trois mois précédents. Ce double phénomène pourrait ainsi aboutir à de nombreux refus de prêts : en raison de la hausse des taux d’intérêt, de nombreux prêts immobiliers sur 20 ans risquent de voir leur taux annuel effectif global, le TAEG (qui intègre tous les frais de crédit, y compris l’assurance emprunteur, les frais de dossier, etc.) dépasser les 2,40 % du taux d’usure… Avec une sanction immédiate : la banque a interdiction de prêter. Le conseil de Patrick Cuvelier : en cas de risque de voir son taux dépasser le seuil fatidique du taux d’usure, il est peut-être préférable de patienter un mois et de déposer son dossier seulement fin juin-début juillet, le temps que le taux d’usure ait intégré les dernières hausses.

Évolution des taux des crédits immobiliers depuis 2001

Élisa Oudin

Lire aussi