par Élisa Oudin

Crédit immobilier (infographie)Vous et votre assurance emprunteur

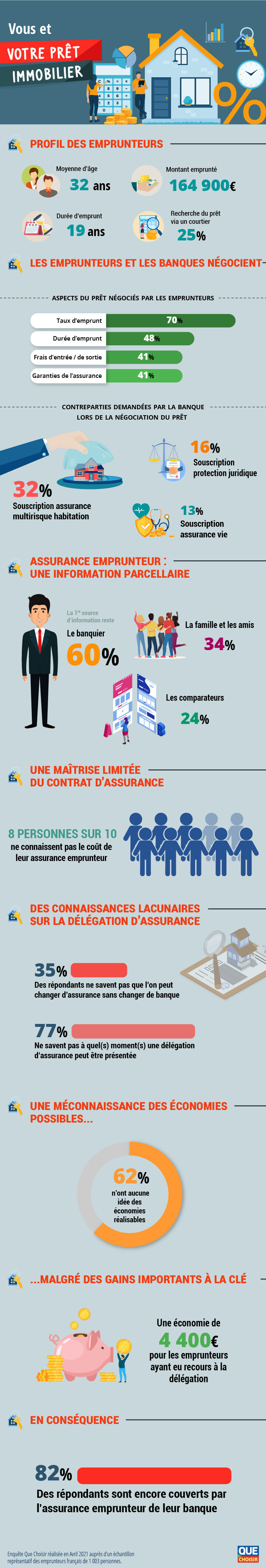

Malgré de très importantes économies à la clé, les emprunteurs ignorent toujours massivement pourquoi et comment faire jouer la concurrence pour assurer leur crédit immobilier. Cette assurance emprunteur est exigée par les banques pour prévenir les défauts de remboursement en cas de décès, invalidité ou perte d’autonomie de l’emprunteur.

Profil des emprunteurs

Les répondants à notre enquête (1) empruntent en moyenne 165 000 € sur une vingtaine d’années. Plus d’un quart d’entre eux ont recours à un courtier pour trouver un prêt à des conditions plus avantageuses que chez leur banquier. Cette tendance s’est accrue ces derniers mois depuis que les banques ont durci leurs conditions d’octroi. Passer par un courtier peut en outre devenir le seul moyen d’accéder aux établissements qui acceptent des profils moins sécurisés.

Négociation du prêt

Qu’ils aient recours au service d’un courtier ou non, les Français ont pris l’habitude de négocier certains points de leur prêt immobilier, notamment le taux d’intérêt (70 % des personnes interrogées). Il faut cependant faire attention, le taux d’intérêt, y compris le TAEG, taux annuel effectif global, peut faire l’impasse sur certains frais (certaines garanties facultatives de l’assurance emprunteur, par exemple) qui vont au final venir renchérir le coût du crédit. Il faut ainsi se montrer extrêmement vigilant et intégrer dans le calcul du taux l’intégralité des frais, les plus directs comme les plus masqués.

Attention également aux contreparties réclamées par les banques : souscription d’assurance habitation, d’assurance vie, etc. Alors qu’auparavant beaucoup d’établissements se contentaient de la domiciliation des comptes, la tendance est à la prescription de contrats annexes. Qui ne sont pas toujours, loin de là, les plus compétitifs sur le marché.

→ Combien pouvez-vous économiser sur votre assurance emprunteur ?

Information parcellaire sur l’assurance emprunteur

L’assurance emprunteur représente en moyenne 20 à 40 % du coût du crédit. Mais cette information importante est le plus souvent très mal connue des emprunteurs. 8 personnes sur 10 déclarent ainsi ne pas connaître le coût de leur assurance. C’est compréhensible lorsqu’on cherche à savoir quelle est la première source de connaissance des Français sur l’assurance de leur prêt : il s’agit, dans 60 % des cas, du banquier. Or ce dernier n’a aucun intérêt à insister sur ce point. L’assurance groupe proposée par les banques est en général beaucoup plus coûteuse que les assurances individuelles proposées par des assureurs alternatifs. Ainsi, aujourd’hui plus de 80 % des Français assurent toujours leur crédit via leur banquier.

Mauvaise connaissance de la délégation d’assurance

La loi a donné depuis une dizaine d’années la possibilité aux clients de remplacer l’assurance emprunteur proposée par le banquier par une délégation d’assurance. Cette substitution est possible avant la souscription du contrat ou après la signature. Or 35 % des emprunteurs ne savent toujours pas que cette possibilité existe. Et plus de 70 % ignore à quel moment formuler la demande.

Méconnaissance des économies réalisables

Le manque de connaissance des répondants sur la délégation d’assurance est certes lié à l’importance du banquier dans la délivrance de l’information… Mais peut-être aussi par un relatif désintérêt des emprunteurs. La majorité d’entre eux (62 %) ignorent en effet quelles sont les économies possibles en optant pour la délégation.

Pourtant la somme moyenne que l’on peut économiser en changeant d’assurance emprunteur n’est pas négligeable. Elle atteint en moyenne 4 000 € pour les emprunteurs ayant eu recours à la délégation !

(1) Enquête Que Choisir réalisée en avril 2021 auprès d’un échantillon représentatif des emprunteurs français de 1 003 personnes.

Élisa Oudin

Lire aussi