par Élodie Toustou

Allocations logementVotre épargne peut-elle faire baisser vos APL ?

Le montant des allocations logement qui seront versées en avril, mai et juin prochains va être, pour la seconde fois de l’année, calculé sur les revenus engrangés au cours des 12 mois précédents. Soit entre mars 2020 et février 2021. C’est le résultat de la mise en place, depuis le 1er janvier 2021, de la réforme des « APL en temps réel », visant à rendre leur montant plus en phase avec les ressources récentes des foyers.

Si ce recalcul, désormais trimestriel, va jouer en faveur de certains allocataires touchés par la crise sanitaire et le premier confinement de mars 2020, il fera aussi des perdants, notamment ceux dont les revenus ont augmenté par rapport à l’ancienne période de référence qui servait de base au calcul des APL (l’année N-2). Mais il existe un autre facteur pouvant impacter défavorablement le montant des allocations logement : l’épargne que les foyers ont patiemment mise de côté ou constituée grâce à des donations ou un héritage.

Une réforme aux 650 000 perdants

En effet, les Caisses d’allocations familiales (Caf) ne se contentent pas d’additionner les salaires, pensions, indemnités de chômage, de maladie ou d’accident de travail, pour calculer le montant des aides au logement. Depuis une réforme entrée en vigueur en octobre 2016, elles imposent aussi aux foyers qui détiennent plus de 30 000 € de patrimoine de le déclarer afin de transformer sa valeur… en ressources !

Ce patrimoine peut être constitué de biens immobiliers, non mis en location, situés en France ou à l’étranger. En sont toutefois exclus la résidence principale, les biens à usage professionnel ou non disponibles immédiatement (détenus en nue-propriété, en viager, sous séquestre en indivision, hérités mais non répartis).

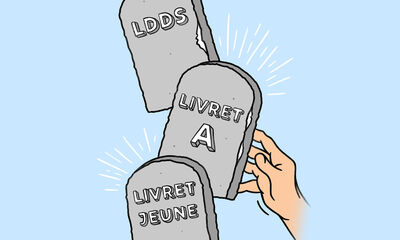

Il comprend aussi l’argent investi dans des biens mobiliers, c’est-à-dire les placements. Sont ainsi concernées toutes les sommes abritées sur :

- un livret A ;

- un livret de développement durable et solidaire (LDDS) ;

- un livret d’épargne populaire (LEP) ;

- un plan d’épargne populaire (PEP), Plan d’épargne retraite populaire (Perp) ou Plan d’épargne retraite (PER) ;

- un compte d’épargne logement (CEL) ;

- un plan d’épargne logement (PEL) ;

- un plan d’épargne entreprise ;

- un plan d’épargne en actions (PEA) ;

- une assurance vie ;

- un livret jeune.

Précision importante : c’est le patrimoine de l’ensemble des membres du foyer qui est pris en compte. Autrement dit, outre le demandeur (et son partenaire de vie le cas échéant), les montants épargnés pour les enfants sur des placements à leur nom doivent aussi être déclarés.

Lors de la mise en place de cette réforme, environ 10 % des allocataires (soit 650 000 foyers) avaient vu leurs allocations logement diminuer ou disparaître.

Les rendements appliqués sont décorrélés de la réalité

Problème, pour évaluer ce que rapporte ce patrimoine, la Caf ne s’appuie pas sur le rendement réel que produisent ces biens, mais sur une évaluation forfaitaire inscrite dans le Code de la construction et de l’habitat. Et elle n’est pas du tout favorable aux allocataires concernés !

Pour les biens immobiliers, un revenu théorique de 50 % de la valeur locative est appliqué quand il s’agit d’une résidence secondaire et de 80 % pour les terrains non bâtis. Rappelons que ces biens, achetés ou hérités, ne produisent aucun revenu pour leurs propriétaires puisqu’ils ne sont pas loués. Mais cette évaluation forfaitaire vient quand même gonfler les revenus des bénéficiaires.

Pour l’épargne, c’est pareil. Le patrimoine est considéré comme procurant un revenu annuel égal à 3 % du montant des capitaux. Sauf que les produits d’épargne concernés peuvent rapporter jusqu’à 12 fois moins en réalité ! C’est le cas, par exemple, des sommes placées sur un CEL, qui n’est rémunéré que 0,25 %, sur un livret A ou un LDDS (0,5 %), sur un PEL ouvert depuis le 1er août 2016 (1 % brut) ou sur un contrat d’assurance vie (1,15 % de rendement moyen en 2020 selon la Fédération française de l’assurance).

Par exemple, 30 000 euros placés pour moitié sur un livret A et pour l’autre sur un fonds en euros d’un contrat d’assurance vie rapportant 1,2 % conduiront à faire gonfler les revenus annuels du demandeur de 900 euros, alors qu’il n’aura réellement gagné que 255 euros. Cette surévaluation peut ainsi conduire à une allocation logement d’un moindre montant, voire à une non-éligibilité.

En pleine crise sanitaire, ces règles apparaissent d’autant plus injustes qu’elles peuvent toucher de potentiels nouveaux bénéficiaires dont les revenus ont nettement baissé sur les 12 derniers mois en raison d’un repli d’activité, d’une perte d’emploi ou d’un changement de situation (séparation, déménagement…), mais dont le patrimoine constitué au fil des années, acquis par donation ou hérité, va peser sur l’aide au logement qu’ils sont susceptibles de toucher. Malheureusement, pour les potentiels nouveaux allocataires, le simulateur de la Caf ne permet pas d’apprécier l’impact du patrimoine sur le montant de l’aide au logement. Il faut pour cela aller jusqu’au bout de la demande, réalisable en ligne sur Caf.fr, en s’appuyant sur les documents nécessaires à l’évaluation : avis de taxe d’habitation et de taxe foncière, relevés des placements détenus, etc.

Élodie Toustou

Lire aussi