par Anne-Sophie Bedel

Banque en ligneBien choisir sa banque en ligne

Des frais réduits, une carte bancaire gratuite, des offres de bienvenue… Grâce à leurs offres alléchantes, les banques en ligne et néobanques séduisent de plus en plus de clients. Leur principal atout : des frais réduits en comparaison des réseaux traditionnels. Certaines enseignes n’hésitent d’ailleurs pas à mettre en avant la gratuité de la carte bancaire ou de diverses opérations. Mais que valent réellement ces banques dématérialisées ? Sont-elles fiables ? Sont-elles véritablement moins chères ? Peuvent-elles remplacer les agences bancaires classiques ? Tour d’horizon des spécificités de ce marché en pleine expansion pour vous aider à choisir la banque en ligne qui vous correspond le mieux.

En résumé

- Il existe deux types de banques en ligne : les banques en ligne dites « première génération » et les néobanques.

- Toutes les banques en ligne ne proposent pas les mêmes produits et services, mais elles se diversifient de plus en plus.

- Ces banques misent sur des frais réduits, voire la gratuité, et jouent la carte de la digitalisation, la simplicité et l’autonomie de leurs clients.

- Si elle est souvent mise en avant, la gratuité de la carte bancaire peut être conditionnée.

- Certains produits et services demeurent payants, bien que leurs tarifs soient généralement concurrentiels en comparaison des réseaux traditionnels.

- L’ouverture d’un compte en banque en ligne se veut facile et rapide, et ne nécessite que peu de documents.

- Selon la banque, un dépôt n’est pas toujours demandé à l’ouverture d’un compte.

- Certaines banques en ligne proposent des comptes spécifiques dédiés aux enfants et adolescents, adaptés à leur âge.

- Pour choisir une banque, plusieurs critères sont à prendre en compte, mais il faut garder en tête ses projets et besoins.

- Pour changer de banque en toute simplicité, il est possible de faire gratuitement appel au service d’aide à la mobilité.

Qu’est-ce qu’une banque en ligne ?

Il existe deux grandes catégories de banques en ligne : les banques en ligne « première génération » et les néobanques.

Les banques en ligne première génération

Les banques en ligne première génération sont généralement adossées à un établissement bancaire. C’est notamment le cas de Hello Bank! (BNP Paribas) ou Fortuneo (Crédit mutuel Arkéa).

Contrairement à leur maison mère, ces banques ont la particularité de ne pas avoir d'agences : elles ne disposent d’aucun espace pour accueillir la clientèle, à l’image des réseaux traditionnels. Par conséquent, toute la relation entre les clients et les conseillers est dématérialisée. La gestion des comptes qui y sont ouverts se fait exclusivement à distance, par Internet, application mobile ou téléphone.

Les salariés de ces banques travaillent tous au même endroit pour répondre aux demandes de leurs clients. Grâce à ce mode de fonctionnement, les établissements bancaires en ligne sont en mesure de proposer des tarifs beaucoup moins élevés que ceux des réseaux traditionnels. En effet, l’absence d’agences leur permet de réduire considérablement les frais immobiliers, mais également le nombre de salariés.

Bon à savoir. Les banques en ligne deviennent de plus en plus généralistes. En parallèle du compte courant, il est aujourd’hui possible d’accéder à de nombreux autres produits (crédit, épargne, assurance…).

Les néobanques

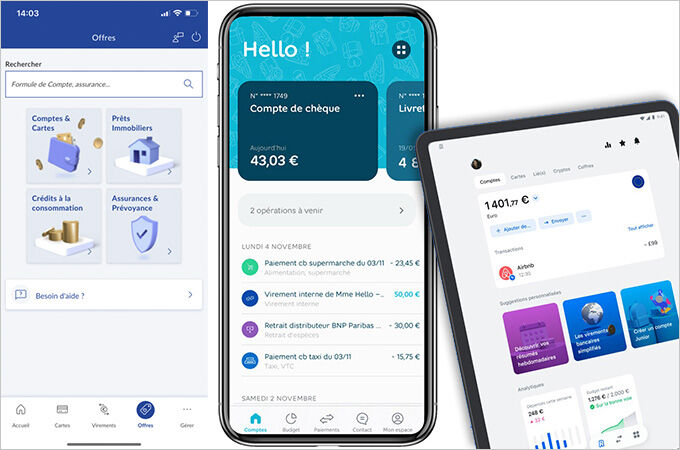

Tout comme les banques en ligne première génération, les néobanques proposent des comptes courants avec carte bancaire classique. Mais pour se démarquer, les néobanques misent sur leur offre digitale accessible depuis un smartphone, souvent plus rapide et intuitive que leur site web.

L’offre de ce type de banques mobiles ne cesse de s’étendre. Parmi elles, Orange Bank (ex-Groupama Banque), Nickel (détenu par BNP Paribas), Revolut ou encore N26.

Quels sont les avantages d’une banque en ligne ?

Les banques en ligne offrent de nombreux avantages.

Une ouverture de compte simplifiée

En ligne, ouvrir un compte peut désormais s’effectuer en quelques minutes. Le parcours de souscription se veut simple, fluide et sécurisé. Il peut se faire directement via le site ou l’application mobile de la banque dont l’ergonomie est généralement pensée pour être lisible, fonctionnelle et surtout, facile d’utilisation. L’objectif est d’être aisément utilisable par tous, étudiants, actifs ou retraités.

Des coûts réduits

L’un des principaux atouts des banques en ligne réside indubitablement dans les frais de gestion particulièrement concurrentiels. Ceux-ci sont en effet jusqu’à trois fois moins élevés que ceux des banques classiques.

La plupart des banques en ligne ne facturent ainsi pas ‒ ou peu ‒ de frais de tenue de compte (contre des montants pouvant s’élever à 200 €/an dans les banques classiques), de virement ou de prélèvement. Certaines banques proposent par ailleurs la gratuité de la carte bancaire ou misent sur des cadeaux à l’ouverture d’un compte courant (offre à coût réduit, prime de bienvenue…). Néanmoins, si les coûts sont moindres, cela n’est pas synonyme de gratuité pour autant. Nombre d’opérations restent facturées.

Une gestion autonome et simplifiée

Les banques en ligne proposent à leurs clients une gestion de compte 100 % dématérialisée. Il n’est donc plus nécessaire de se déplacer en agence : les demandes des clients se font directement sur Internet, en quelques clics, ou via une application mobile.

Ces banques mettent ainsi à disposition de leurs clients un espace personnel. Celui-ci permet au titulaire du compte d’effectuer, en toute simplicité, la plupart des opérations (impression de RIB, mise en place de virements permanents, commande de chéquiers…) en totale autonomie, 24 h/24 et 7 j/7.

La disponibilité des conseillers

Si les banques en ligne ne proposent pas d’agence physique pour accueillir les clients, la plupart d’entre elles disposent néanmoins de conseillers pour répondre aux questions les plus pointues. Ils sont généralement joignables par téléphone, tchat ou e-mail et durant des plages horaires souvent plus étendues que dans les banques traditionnelles.

Bon à savoir. Bien que ce ne soit pas la norme, certaines banques en ligne offrent la possibilité à leurs clients d’accéder à des services en agence. C’est notamment le cas d’Eko (Crédit agricole), Hello Bank! (BNP Paribas) ou encore Monabanq (Crédit mutuel). Les opérations possibles diffèrent cependant d’une banque en ligne à l’autre. Il est donc préférable de se renseigner avant l’ouverture d’un compte.

Une grande flexibilité

Les banques en ligne permettent d’effectuer toutes sortes d’opérations directement via Internet ou une application mobile. Il n’est donc plus nécessaire de vous conformer aux horaires d’ouverture de l’agence bancaire la plus proche de chez vous.

Quels sont les inconvénients d’une banque en ligne ?

Bien que présentant de nombreux avantages, les banques en ligne ne sont pas exemptées d’inconvénients.

La relation client

Les banques en ligne et néobanques sont régulièrement pointées du doigt pour leur service client, notamment l’absence de conseiller dédié. Elles misent sur d’autres points, telles qu’une amplitude horaire plus importante qu’en agence ou le mode de contact via de nombreux canaux (téléphone, e-mail, tchat, réseaux sociaux…). Néanmoins, le temps d’attente pour joindre un conseiller peut s’avérer long, de quelques minutes à plusieurs heures.

Des conditions d’utilisation particulières

En contrepartie d’un produit ou service gratuit, certaines banques en ligne peuvent imposer des conditions d’utilisation. À titre d’exemple, la gratuité d’une carte bancaire peut être conditionnée à un nombre de paiements minimum.

La complexité de certaines opérations

Selon les banques en ligne et en l’absence d’agence physique, certaines opérations peuvent s’avérer complexes, notamment en ce qui concerne l’encaissement des chèques ou le versement d’argent liquide.

Une gratuité souvent conditionnée

Les banques en ligne misent sur la gratuité de bon nombre de services. Mais au-delà des promesses alléchantes, il existe bien souvent des conditions strictes à remplir pour en bénéficier. C’est notamment le cas des cartes bancaires gratuites ou des ouvertures de compte sans dépôt.

Les banques à distance sont-elles fiables ?

Oui, sans aucun doute. En France, les banques en ligne bénéficient toutes d’un agrément de l’Autorité prudentielle de contrôle et de résolution (ACPR), adossée à la Banque de France, et dont le rôle est de garantir le sérieux des établissements et protéger votre épargne.

Par ailleurs, l’une des principales missions de l’Autorité des marchés financiers (AMF) consiste à protéger l’épargne investie en produits financiers.

Vous avez encore un doute ?

L’AMF met disposition une liste blanche des acteurs autorisés. Celle-ci peut être consultée gratuitement en ligne. Un mail douteux, une promesse trop alléchante, une demande de virement… Si vous avez encore le moindre doute, n’hésitez pas à effectuer des vérifications avant d’agir. Pour cela, l’AMF propose plusieurs outils, telle qu’une liste noire des sociétés et sites non autorisés ou un test visant à déterminer si vous êtes victime d’une arnaque.

Enfin, sachez que la majorité des banques à distance sont des filiales de banques traditionnelles, de compagnies d’assurances ou d’opérateurs de téléphonie mobile.

| Maison mère | Filiale |

|---|---|

| Axa Banque | Axa |

| Boursorama Banque | Société générale |

| BforBank/Eko | Crédit agricole |

| Fortuneo | Crédit mutuel Arkéa |

| Hello Bank! | BNP Paribas |

| Mona Bank | Crédit mutuel CIC |

| Orange Bank | Groupe Orange |

Quelles conditions faut-il remplir pour ouvrir un compte bancaire ?

L’ouverture d’un compte en ligne se veut relativement simple et rapide. Il est généralement nécessaire de remplir les conditions suivantes :

- être majeur ;

- être une personne physique ;

- avoir une résidence fiscale en France ;

- disposer d’un numéro de téléphone valide ;

- disposer d’une adresse mail valide.

Des conditions de revenus sont-elles exigibles ?

Selon leur stratégie ou les services proposés, certaines banques exigent un dépôt minimum chaque mois. Néanmoins toutes ne font pas ce choix. Dans certains cas, il peut également être demandé un versement à l’ouverture du compte.

Quels documents faut-il fournir pour une ouverture de compte ?

En règle générale, seules quelques pièces sont demandées par les banques afin de pouvoir ouvrir un compte bancaire, à savoir :

- une pièce d’identité ;

- un justificatif de domicile datant de moins de 3 mois ;

- un spécimen de signature (manuscrit ou électronique).

Certains établissements bancaires peuvent toutefois demander des documents complémentaires, tels qu’un bulletin de salaire, un avis d’imposition ou encore un justificatif de versement de pension.

Je suis interdit bancaire, puis-je tout de même ouvrir un compte ?

Les banques vérifient systématiquement la situation de leurs nouveaux clients. Si vous êtes en interdit bancaire auprès de la Banque de France, l’établissement est en droit de s’opposer à l’ouverture de votre compte. Cette situation n’est cependant en rien irrémédiable. Vous pouvez en effet faire une demande de « droit au compte » auprès d’une antenne de la Banque de France, un décret du 11 mars 2022 a rendu plus facile et rapide la procédure de droit au compte.

Cela vous permettra alors de disposer de quelques services bancaires de base. Plus concrètement, vous profiterez ainsi d’une carte de retrait, d’un RIB, de la possibilité d’effectuer des virements, d’effectuer des paiements par TIP (titre interbancaire de paiement). Vous pourrez également effectuer des dépôts et retraits d’espèces et disposer d’un relevé de compte.

Quels sont les délais d’une ouverture de compte en banque ?

En ligne, l’ouverture d’un compte en banque se veut relativement rapide. Cette démarche peut généralement s’effectuer en seulement quelques clics. Mais pour pouvoir profiter de tous les avantages de son compte, le titulaire doit signer et renvoyer le contrat par la Poste à l’établissement bancaire qui se chargera ensuite d’effectuer la vérification des pièces justificatives. Un délai de quelques jours est par conséquent nécessaire avant que l’ouverture ne soit effective. Selon une étude de l’Agence de notation de la performance numérique D-rating, ce délai peut aller du simple au double en fonction des banques.

Délais d’ouverture moyens des banques en ligne

| Établissement bancaire | Délai |

|---|---|

| Hello Bank! | 13 jours |

| Fortuneo | 10 jours |

| Boursorama | 8 jours |

| Source : D-Rating | |

Les délais de ce processus sont en revanche plus courts du côté des néobanques.

Délais d’ouverture moyens des néobanques

| Établissement bancaire | Délai |

|---|---|

| Hello Bank! | 13 jours |

| Fortuneo | 10 jours |

| Boursorama | 8 jours |

| Source : D-Rating | |

Nickel, filiale de BNP Paribas, apparaît donc comme étant la plus rapide pour obtenir un compte opérationnel en un temps record. Un délai raccourci qui s’explique par la particularité de distribuer les cartes bancaires dans des coffrets vendus en bureaux de tabac. Ce mode de distribution permet ainsi un usage immédiat.

Bon à savoir. Attention, l’activation du compte est parfois conditionnée à un dépôt d’argent.

Est-il possible d’ouvrir un compte sans dépôt ?

S’il n’existe aucune obligation légale imposant un quelconque dépôt lors de l’ouverture d’un compte bancaire, la plupart des banques en ligne exigent tout de même un versement minimal qui varie d’un établissement à l’autre, allant d’une centaine d’euros à 300 euros selon l’offre choisie.

Seule Fortuneo fait exception. Celle-ci ne demande en effet aucun dépôt pour son offre Fosfo lorsqu’elle est souscrite via l’application de la banque avec une carte Fosfo Mastercard.

Quel compte en banque choisir pour un enfant ou un adolescent ?

Il existe des offres spécifiques, adaptées aux mineurs, que ce soit pour apprendre à gérer son argent de poche ou commencer à prendre son indépendance financière.

Parmi les offres disponibles se trouvent WeStart (My French bank), Freedom (Boursorama Banque), Revolut Junior (Revolut), Vybe, Kard, Pixpay ou encore Orange Bank Pack Premium. Attention, certaines offres sont réservées aux enfants des clients. C’est notamment le cas de Revolut, Orange Bank ou Boursorama Banque. En revanche, l’ouverture d’un compte à un mineur doit impérativement être initiée par l’un des parents ou représentant légal de l’enfant. Ce dernier doit alors généralement fournir :

- sa pièce d’identité ;

- la pièce d’identité de l’enfant ;

- un justificatif de domicile récent ;

- une copie du livret de famille.

Avant d’ouvrir un compte en banque à votre enfant, voici quelques critères à prendre en compte.

L’âge de l’enfant

Les banques traditionnelles sollicitent très rapidement les jeunes parents pour proposer un livret d’épargne à leurs enfants. L’un des usages les plus répandus consiste à ouvrir un livret A. Un livret enfant peut également être ouvert dès la naissance de l’enfant. La question du compte courant et de la carte bancaire – de paiement ou de retrait – ne vient souvent que plus tard, généralement autour de 12 ans.

Certaines banques proposent des outils permettant aux enfants de se familiariser avec la gestion de leur épargne, comme des cagnottes ou tirelires sur lesquelles l’enfant peut virer de l’argent.

Le type de carte

Selon l’âge de l’enfant et l’usage destiné, il existe deux types de carte :

- les cartes de retrait ;

- les cartes de paiement.

La première est généralement proposée dès l’âge de 12 ans. À partir de 16 ans, la carte de retrait peut être remplacée par une carte de paiement à autorisation systématique. Elle doit alors être associée à un compte courant.

Certaines banques en ligne offrent la possibilité de confier une carte de paiement aux enfants dès l’âge de 12 ans, voire 7 ans avec Revolut Junior. Elles peuvent être utilisées pour tous types d’achat, en ligne ou en magasin. Le paiement sans contact peut également être activé. Les parents conservent un œil sur les dépenses de leur enfant grâce aux applications mobiles et outils de contrôle et peuvent bloquer ou limiter certaines actions.

Le contrôle parental

Davantage que dans les banques traditionnelles, les comptes bancaires en ligne facilitent le suivi parental grâce, notamment, aux applications mobiles. Diverses fonctionnalités permettent de contrôler à distance l’usage que fait l’enfant de son compte. Selon les banques, il est ainsi possible de :

- bloquer ponctuellement l’usage de la carte bancaire ;

- bloquer le paiement en ligne ;

- désactiver le paiement sans contact ;

- modifier les plafonds ;

- interdire les dépenses dans certaines enseignes ;

- etc.

Sur smartphone, rien de plus simple que d’effectuer des achats dans les magasins d’applications tels qu’Apple Play, Google Play ou encore Samsung Pay. Pour éviter les mauvaises surprises, nombreuses sont les banques en ligne à en limiter la possibilité – voire en bloquer l’accès – en fonction de l’âge.

Le coût

La majeure partie des banques en ligne propose des comptes en ligne pour enfants et adolescents à prix très concurrentiels, mais elles ne sont pas gratuites pour autant. La facturation se fait généralement :

- soit par le biais d’un abonnement mensuel ;

- soit par une tarification de certaines opérations.

Pixpay et Xaalys facturent ainsi 2,99 €/mois, My French Bank (compte We Start) 2 €/mois. Seul le compte jeune Nickel propose une cotisation annuelle au prix de 20 €. Pour ce tarif, ces banques proposent des paiements et retraits gratuits en zone euro.

D’autres banques proposent des comptes gratuits et seules les opérations considérées comme exceptionnelles sont facturées, par exemple pour effectuer un retrait. C’est notamment le cas de Revolut ou Vybe (1,50 € par retrait).

En dehors de la zone euro, les opérations sont majoritairement payantes. Quelques exceptions : les paiements par carte avec Vybe, Freedom et Kard sont sans commission, y compris dans un pays étranger. Seules les offres WeStart de Ma French Bank et le Pack Premium d'Orange Bank offrent la gratuité de toutes les opérations à l'étranger (paiements comme retraits), pour respectivement 2 €/mois et 12,99 €/mois.

À noter. Bien que ludiques et très pratiques au quotidien, les comptes pour enfants des banques en ligne se révèlent assez limités en termes d’épargne. Il peut être intéressant de combiner ces options avec des offres des réseaux traditionnels comme un livret Jeune, un livret A ou encore une assurance vie auprès d’une banque traditionnelle.

Quels critères prendre en compte pour choisir une banque en ligne ?

Ces dernières années, de plus en plus de banques en ligne voient le jour. Parmi la multitude d’offres, il est donc parfois difficile de s’y retrouver. Car si elles se ressemblent toutes, elles disposent en réalité chacune de leurs particularités.

Pour trouver la banque la plus adaptée à votre situation, posez-vous quelques questions :

- Quels sont mes projets ?

- Quels sont mes besoins ?

- De quels services bancaires ai-je besoin ?

Il existe également quelques critères essentiels à vérifier.

Les conditions d’entrée

Pour ouvrir un compte ou obtenir une carte bancaire, la plupart des établissements exigent de leurs clients un niveau de revenus minimum. Son montant est plus ou moins élevé. Il est également fréquemment demandé de justifier d’un domicile. Cette condition est néanmoins peu fréquente pour ouvrir un compte auprès d’une néobanque.

Les conditions de la prime de bienvenue

Si les banques en ligne affichent sans complexe des primes de bienvenue alléchantes, certaines conditionnent néanmoins les possibilités de la recevoir. Avant de vous laisser séduire, vérifiez que vous êtes bien éligible à l’offre affichée. Cette dernière peut notamment être conditionnée à un nombre de paiements minimaux en un temps donné.

Les conditions des offres sans condition de revenus

Si la banque n’affiche aucune condition de revenus, vérifiez les éventuelles contreparties avant de souscrire. Pensez notamment à vérifier :

- le type de carte délivrée ;

- les conditions d’utilisation de la carte.

Les frais des opérations et démarches

Pensez à bien vérifier les tarifs liés :

- à l’usage quotidien du compte bancaire. Comparez, s’il y en a, les frais de tenue de compte, des virements, des retraits, etc. ;

- aux usages à l’international. Si vous voyagez beaucoup, n’oubliez pas de vérifier les conditions qui s’appliquent à l’étranger ;

- aux démarches exceptionnelles. Il peut s’agir des conditions de perte de la carte bancaire, d’autorisation de découverts, d’incidents de paiement, etc.

Tous les établissements bancaires ont obligation, sur le site, de présenter un extrait standard des tarifs des produits ou services les plus courants liés à la gestion d'un compte de dépôt ou d'un compte de paiement.

En cas de modification, les banques disposent d’un délai de deux mois pour vous en informer. Si vous les contestez, vous pouvez demander la clôture de votre compte. Votre banque peut également prendre cette initiative.

Les cartes bancaires : les types, les conditions et frais éventuels

La plupart des banques en ligne proposent différentes catégories de cartes bancaires :

- les cartes classiques, généralement Mastercard ou Visa Classic ;

- les cartes haut de gamme, telles que Gold Mastercard ou Visa Premier ;

- les cartes premium, comme Mastercard World Elite ou Visa Infinite.

Il est par ailleurs souvent possible de choisir entre une carte :

- à débit immédiat ;

- à débit différé.

Selon le type de carte souhaité, les frais associés peuvent varier d’une banque à l’autre. La plupart des banques en ligne font néanmoins cadeau de la carte de paiement. Pour autant, cette gratuité ainsi que la catégorie de carte proposée dépendent de plusieurs éléments, tels que :

- un niveau minimum de revenus ;

- un niveau minimum d’épargne ;

- les encours.

Selon les banques, ces conditions peuvent varier. Les cartes les plus haut de gamme sont par ailleurs souvent payantes, bien que moins chères que dans un réseau de banque traditionnel.

Si les banques en ligne sont nombreuses à offrir la carte de paiement à leurs clients, des conditions d’utilisation doivent être respectées. Le plus souvent, il s’agit :

- d’un montant de paiement minimum par mois ;

- d’une fréquence d’utilisation régulière déterminée.

Si ces conditions d’utilisation ne sont pas respectées, certaines banques n’hésitent pas à prélever des frais.

Les produits bancaires de la banque

En fonction de vos projets à court ou moyen terme, il peut être intéressant de jeter un œil aux autres produits bancaires proposés. Il peut s’agir de :

- produits d’épargne ;

- livrets bancaires ;

- crédits immobiliers ;

- prêts personnels ;

- produits boursiers ;

- contrats d’assurance vie.

L’application mobile

Pour gérer votre compte, il est indispensable que la banque dispose d’une application mobile à la fois fluide et simple d’utilisation. Plusieurs critères sont à prendre en compte, tels que :

- la facilité d’usage pour effectuer une opération ;

- le temps de téléchargement ;

- l’univers graphique ;

- la qualité de la navigation ;

- le cheminement au sein de l’application.

Pour sélectionner l’application qui vous convient, n’hésitez pas à vous accorder une période de test. Vous pouvez, par ailleurs, vous référer aux commentaires des utilisateurs dans la boutique d’applications de votre téléphone pour vous aider à déterminer les points positifs et négatifs.

La qualité du service client

Si toutes les banques proposent un service client, ce service ne se vaut pas d’un établissement à un autre. N’hésitez pas à consulter les avis des autres clients.

Les frais de tenue de compte

Si les établissements bancaires traditionnels facturent des frais de tenue de compte, ce n’est généralement pas le cas des banques en ligne. Vous n’êtes néanmoins pas à l’abri d’une exception. Pensez donc à bien vérifier cet élément.

Les conditions de retrait

En France

Si les banques traditionnelles incitent leurs clients à retirer des liquidités dans les distributeurs automatiques de billets (DAB) de leur réseau, ce n’est pas le cas des banques en ligne. Tout simplement car ces dernières n’en possèdent pas. En d’autres termes, retirer des liquidités sur le territoire français ne vous coûtera pas un centime. Du moins, la plupart du temps puisqu’il existe des contre-exemples. Nickel offre ainsi 3 retraits gratuits par mois auprès des buralistes et points de vente. Les suivants sont facturés 0,50 € par retrait et jusqu’à 1,50 € en cas de retrait dans un distributeur automatique de billets. De son côté, N26 permet d’effectuer entre 3 et 8 retraits gratuits par mois, selon le type de compte. Au-delà, un supplément de 2 € est à prévoir à chaque opération.

Dans la zone euro

Dans la plupart des cas, le retrait de liquidités à un distributeur d’un pays de la zone euro n’est pas majoré. C’est notamment le cas d’enseignes telles qu’Axa Banque, Fortuneo, BforBank, Boursorama Banque ou encore Orange Bank. Certaines banques en ligne appliquent toutefois des frais supplémentaires lors des retraits à l’étranger. Avant de partir, vérifiez donc bien les conditions de retrait pour éviter les mauvaises surprises.

Hors de la zone euro

En dehors de la zone euro, retirer du liquide peut coûter cher. Pour ce type d’opération à l’étranger, les banques en ligne alignent leurs tarifs, des frais qui peuvent rapidement grimper. Attention donc si vous voyagez régulièrement sur d’autres continents.

En règle générale, les banques appliquent :

- des frais fixes forfaitaires, jusqu’à 2 € par retrait ;

- des frais variables compris entre 1,7 et 2 % du montant de l’opération.

Parmi les banques les moins gourmandes se trouve Hello Bank!. En effet, ses clients peuvent profiter du réseau Global Network du groupe BNP Paribas permettant la gratuité des retraits dans plus de 50 pays.

Les découverts bancaires

Une grande majorité des banques en ligne permettent le découvert. En règle générale, elles s’alignent toutes sur le même barème, à savoir 7 ou 8 % par an. En revanche, lorsque ce montant est dépassé, le découvert devient non autorisé et est facturé 16 %.

Certaines néobanques ne permettent en revanche pas d’avoir un compte dans le rouge. C’est notamment le cas de Revolut, Nickel ou encore N26.

Les chéquiers

Bien que son usage tende à reculer, le carnet de chèques peut s’avérer nécessaire dans certaines situations de la vie quotidienne. La majeure partie des banques en ligne offre par conséquent cette option, mais ce n’est pas le cas de toutes. Ainsi les néobanques N26 et Nickel n’en proposent pas.

En l’absence d’agence, les chéquiers sont envoyés par la Poste. Il peut s’agir d’un courrier simple, suivi ou recommandé. Attention, cet envoi peut avoir un coût.

Bon à savoir. Attention aux mauvaises surprises. Si l’opération est effectuée par téléphone, la demande d’un chéquier peut être facturée. Ce montant varie entre 3 et 5 €.

L’assurance de moyen de paiement

Si elle est très utile, cette protection peut se révéler assez chère. L’écart entre les cotisations annuelles des différentes enseignes s’avère en effet important : d’une dizaine d’euros à près de 100 €. Si l’option vous intéresse, mieux vaut donc bien vérifier les tarifs en amont.

→ Grâce à son comparateur banques, Que Choisir vous aide à trouver la banque en ligne la plus adaptée à vos besoins personnels et au meilleur prix.

Comment changer de banque pour une banque en ligne ?

Changer de banque sans la mobilité bancaire

Il est possible de changer de banque vous-même, sans faire intervenir le service d’aide à la mobilité bancaire proposé par votre future banque. Pour effectuer un changement manuel, il suffit d’effectuer quelques démarches :

- ouvrez un nouveau compte bancaire en suivant les différentes étapes de la banque en ligne choisie ;

- envoyez une lettre recommandée avec accusé de réception pour demander une clôture de compte ;

- restituez vos moyens de paiement directement auprès d’une agence ou, à défaut, détruisez-les.

Pensez également à :

- communiquer vos nouvelles coordonnées bancaires aux créanciers et débiteurs ;

- annuler vos ordres de virement et prélèvement permanents ;

- laisser suffisamment d’argent sur votre ancien compte pour les opérations qui n’auraient pas encore été débitées.

Changer de banque avec la mobilité bancaire

Depuis 2017, la loi Macron propose à tous les clients des banques une aide gratuite à la mobilité bancaire. Cette option permet d’effectuer un changement de domiciliation bancaire en toute simplicité : c’est la nouvelle banque qui s’occupe des formalités administratives et non plus le client.

Pour avoir recours à ce service, il vous suffit d’en faire la demande auprès de votre nouvelle banque en lui donnant un mandat de mobilité. Elle sera alors en mesure de prendre en charge :

- le transfert des opérations récurrentes de votre ancien compte vers le nouveau, telles que vos impôts, le versement de votre salaire ou encore vos factures Internet ;

- la communication, à tous vos créanciers, de vos nouvelles coordonnées bancaires, autrement dit, votre RIB.

Il est également possible de demander à votre nouvelle banque de clôturer votre ancien compte.

Les principales banques en ligne en détail

Les banques traditionnelles toujours dans la course

Même s’ils perdent du terrain sur les banques en ligne et les néobanques, les réseaux bancaires traditionnels sont encore très majoritairement utilisés par les Français. Si vous voulez changer de banque, vous pouvez utiliser notre comparateur afin de trouver la banque la moins chère près de chez vous et adaptée à vos besoins personnels.

Anne-Sophie Bedel

Lire aussi